آیا شاخص بورس میتواند رکورد جدیدی ثبت کند؟

با توجه به تقویت حمایتهای سیاستگذار از بازار سرمایه، افزایش نرخ ارز و احتمال کاهش نرخ بهره، انتظار میرود نسبت قیمت به درآمد (P/E) بازار تا ۱۰ واحد افزایش یابد.

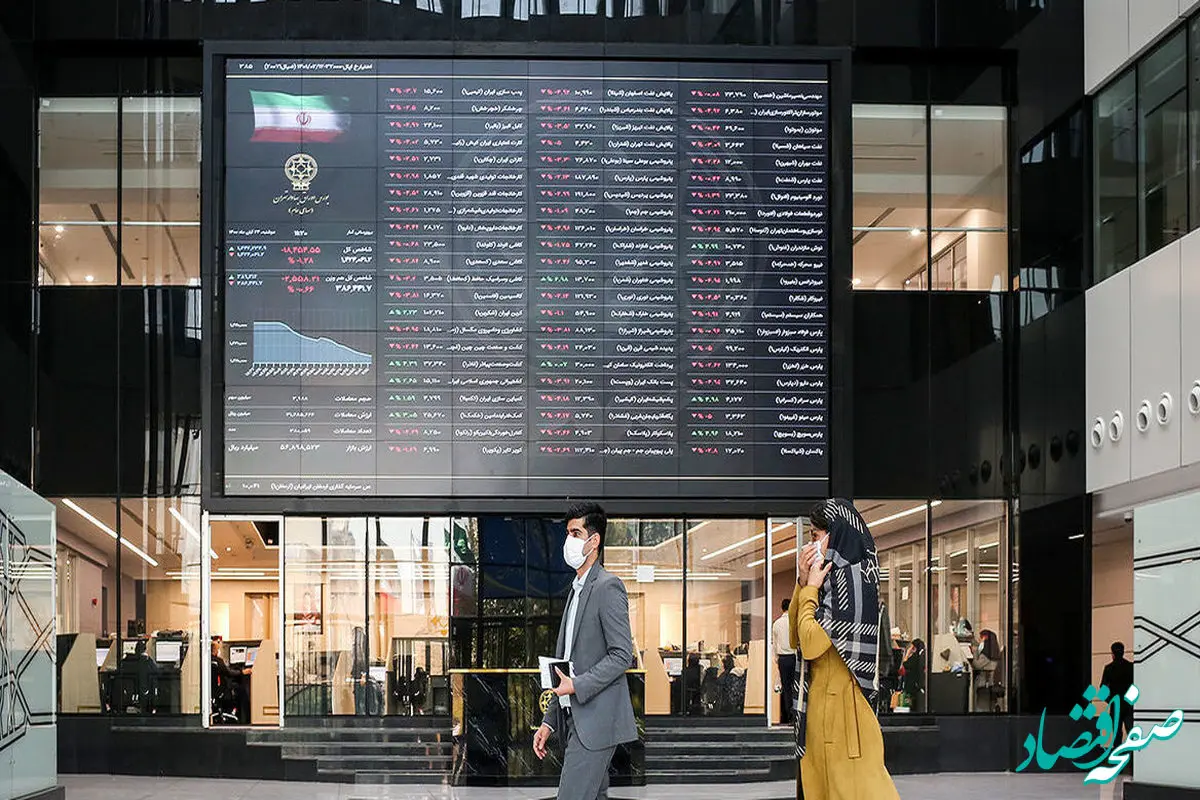

بورس تهران طی روز سهشنبه با رشد ۱۲هزارواحدی به ۲میلیون و ۵۱۸هزار واحد رسید. بررسیها حکایت از آن دارد که با وجود نزدیکشدن نماگر اصلی بورس به سقف ۲.۵میلیونی، فشار عرضهها نیز افزایش یافته است. بازار بر سر عبور از سقف ۲میلیون و ۵۳۵هزارواحدی مردد است. جدال میان عرضه و تقاضا در این کانال، احتمالا وضعیت بورس را طی روزهای آینده معین خواهد کرد. در صورت پیروزی خریداران، شاخصکل بورس باقدرت از قله اردیبهشت سالقبل عبور خواهد کرد، اما غلبهفروشندگان، احتمالا یک اصلاح قیمتی را در پی خواهد داشت.

در هر دوسناریو با شانس بسیار بالایی، سقفشکنی محتمل خواهد بود، اما در صورت اصلاح قیمتی دورخیز شاخصکل برای حمله مجدد به سقف، میتواند به شکست قویتر و روندی تند و تیزتر منجر شود. با تشدید حمایتهای سیاستگذار بورسی، رشد نرخ ارز و زمزمههای کاهش نرخ بهره، P/E بازار حداقل تا ۱۰واحد میتواند تعدیل شود. این درحالی است که این نسبت هماکنون در کانال ۷واحد قرار دارد، ضمن آنکه ارزش معاملات نیز نشانههایی را از رونق دادوستدهای بورس نشان میدهد.

شاخص به مرز رسید

شاخصکل بورس در حالی در اوایل صبح روز معاملاتی قبل، به ۲میلیون و۵۳۰هزار واحد رسیدکه تنها ۵هزار واحد تا قله تاریخی خود فاصله داشت. هرچند در دادوستدهای ساعات اولیه، انتظار میرفت تا نماگر اصلی از این قله حساس عبور کند، اما فشار دومینووار عرضهکنندگان بر بازار، احتمالا یک اصلاح قیمتی را به ارمغان خواهد آورد. هرچند میتوان از این اصلاح قیمتی بهعنوان یک دورخیز یاد کرد. بهنظر میرسد بازار برای جمعآوری نقدینگی، میتواند تا ۲میلیون و ۳۰۰هزار واحد، کاهش ارتفاع را تجربه کند. ارزش معاملات تا ۲۰۰میلیون دلار پیشروی کردهاست و ارزش دلار بازار نیز همچنان تا میانگین فاصله دارد، ضمن آنکه P/E بازار نیز هنوز در محدودههای جذابی است. رشد دلار نیما و حرفهای ضدو نقیض سیاستگذار مبنیبر کاهش نرخ بهره این نسبت را میتواند تا حداقل ۱۰واحد افزایش دهد.

این درحالی است که بهطور هیجانی P/Eبازار میتواند از عدد یادشده فراتر رود. زور محرکهای اقتصادی در مقطع کنونی حداکثری شده و بهطور تاریخی نیز حمایت عوامل کلان مانند نرخ بهره و نرخ ارز به بازدهی بالای سهامداران منجر شدهاست، اما طرف دیگر ماجرا افزایش قدرت ریسکهای سیاسی در معادلات منطقهای است. تحولات سوریه و پیشروی ارتش رژیم صهیونیستی در خاک این کشور منجر به افزایش هیجانی قیمت دلار شده و میتواند بر احساسات بازار نیز غلبه کند. شاخصکل بورس در مرز حساس خود، دوباره با ریسکهای سیاسی درگیر خواهد بود. پررنگشدن این ریسکها، در حالی است که عوامل اقتصادی به کمک بازار آمدهاند. جدیشدن تبعات درگیریها در منطقه و بهخصوص برای ایران ممکن است نماگر اصلی را وادار به عقبنشینی اجباری کند.

تداوم سیاستگذاریهای اقتصادی که به نفع بازار سرمایه است، احتمالا منجر به مسلحشدن شاخص سقفشکنی خواهد شد.اینکه بازده مورد توقع سهامداران چقدر باشد تا بتواند نرخ بهره و صرف ریسک را پوشش دهد، از اهمیت بالایی برخوردار است و میتواند بر تصمیمگیری سهامداران اثر بگذارد. این موضوع را میتوان با چند متغیر مورد بررسی قرارداد. اول آنکه نسبت قیمت به سود آیندهنگر بازار هنوز وارد کانال ۶واحد نشدهاست. این درحالی است که بهطور تاریخی نسبت آیندهنگر P/E بین ۶تا۸واحد قرار دارد. با فرض ثبات در سود آیندهنگر احتمالا بورس تهران از این محل، انتظار افزایش ۴۰درصدی ارتفاع را خواهدداشت.

همچنین ارزش دلاری بازار با وجود رشد بیش از ۲۷درصدی شاخصکل از کف آبان سالجاری همچنان در محدوده ۱۲۵میلیارد دلار است که با فرض ثابتماندن قیمت دلار، بازدهی ۴۴درصدی در انتظار متوسط سبدهای بازار است. همه این موارد در حالی است که ارزش معاملات خرد تا سقف ۳۵۰میلیون دلاری فاصله دارد؛ به این معنا که ارزش معاملات نیز میتواند از ۲۱هزار میلیاردتومان عبور کند. اگر شاخصکل بورس ۲میلیون و ۵۰۰هزارواحدی بهطور متوسط ۴۰درصد رشد کند، این نماگر تا هدف ۳.۵میلیونواحدی جای رشد خواهدداشت. هرچند همچنان مسیر پیشروی بازار تحتتاثیر عوالم سیاسی است و پررنگشدن نقش این عوامل ریسکگریزی اهالی بازار را افزایش خواهد داد. این درحالی است سایر بازارهای موازی در کوتاهمدت پتانسیل رشد بیش از ۴۰درصد را نخواهند داشت و احتمالا وارد فازرکود خواهند شد.

نظر شما