جزئیات موارد مشمول مالیات حقوق و معاف از مالیات حقوق

موضوع مورد بحث این مقاله از سری مقالات آموزش مالیات معافیت از بیمه و مالیات است. به طور کلی در بحث شمولیت بیمه همواره فرمول کلی ذیل مدنظر قرار میگیرد : مزایای غیرنقدی مشمول بیمه نیست اما کلیهی مزایای نقدی غیر از مواردی که خود سازمان تامین اجتماعی اعلام کند، مشمول بیمه است.

برخلاف نظر عموم که مزایای نقدی مستمر را در این فرمول لحاظ میکنند و در نظر عموم عبارت مستمر حداقل چهار پرداخت (فصلی) را شامل میشود، از نظر کارشناسان سازمان تأمین اجتماعی هر پرداختی که بیش از یکبار در سال صورت گیرد مستر تلقی میشود.

موارد معاف از مالیات حقوق و بیمه در سال 1402

موارد معاف از بیمه و موارد معاف از مالیات حقوق 1402، مطابق اعلام سازمان تامین اجتماعی در سایت رسمی این سازمان (www.tamin.ir) عبارتند از:

- بازخرید ایام مرخصی؛

- هزینه عائلهمندی؛

- هزینههای سفر و فوق العاده ماموریت؛

- عیدی و پاداش آخر سال؛

- مابه التفاوت کمک هزینه مسکن خوار و بار در ایام بیماری؛

- حق شیر؛

- پاداش نهضت سوادآموزی؛

- حق تضمین کسر صندوق؛

- خسارت اخراج و مزایا پایان کار (سنوات)؛

- پاداش افزایش تولید

سایر هزینههای ثبت شده در فیش حقوقی کارمندان در زمره موارد موارد مشمول بیمه تأمین اجتماعی و حقوق قرار میگیرند. با مراجعه به صفحه حقوق و دستمزد میتوانید اطلاعات بیشتری در این زمینه به دست آورید.

موارد معاف از مالیات حقوق در سال 1402

موارد معاف از مالیات حقوق 1402 به شرح زیر است:

- معافیت سالانه که توسط دولت اعلام میشود و برای سال ۱۴۰۲ رقم ۱۲۰ میلیون تومان در کل سال است.

- سنوات، خسارت اخراج، حقوق ایام مرخصی استفاده نشده، حقوق بازنشستگی یا مستمری پرداختی به وراث که به هنگام بازنشستگی یا از کارافتادگی به حقوق بگیر پرداخت میشود.

- هزینههای سفر و فوق العاده ماموریت

- عیدی و پاداش اخر سال به میزان یک دوازدهم معافیت سالانه

- مزایای غیرنقدی به میزان دو-دوازدهم معافیت سالانه

- هزینههای درمان (شامل دو-هفتم بیمه تامین اجتماعی کارمند؛ و بیمههای تکمیلی خود و اعضای خانواده)

- حقوق نیروهای مسلح

- غیر از موارد ذکر شده کلیهی پرداختیهای مستقیم به کارمندان باید وارد جدول مالیات حقوق شده و مالیات آن از حقوق کارمندان کسر و تا پایان ماه بعد به حساب دارایی واریز گردد.

آخرین اطلاع رسانی سازمان مالیاتی ( مرداد 1401)

نظریه سازمان امور مالیاتی کشور در خصوص اعلام اقلام معاف و غیرمعاف از پرداخت مالیات حقوق کارکنان دولتی و غیردولتی در سال ۱۴۰۱ (نامه شماره ۱۰۰۴۱/۲۳۲/ص مورخ ۱۵/۰۵/۱۴۰۱ سازمان امور مالیاتی کشور)

بازگشت به نامه شماره ۸۴۷۹۴/۱۱ مورخ ۱۴/۰۴/۱۴۰۱ در خصوص موضوعات مطرح شده، موارذ ذیل را به آگاهی میرساند:

الف- بر اساس مفاد بند (۱) بخشنامه شماره ۱۳/۱۴۰۱/۲۰۰ مورخ ۲۸/۰۲/۱۴۰۱ این سازمان، با توجه به جزء (۵) بند (الف) تبصره ۱۲ ماده واحده قانون بودجه سال ۱۴۰۱ کل کشور، درآمد حقوق کارکنان دولتی و غیردولتی شامل حق شغل، حق شاغل، فوقالعاده مدیریت و فوقالعاده مستمر و غیرمستمر و سایر پرداختیها و کارانه به استثنای عیدی پایان سال پس از کسر معافیتهای مقرر در قانون مالیاتهای مستقیم و سایر قوانین و همچنین موارد عدم شمول مواد ۸۲ و ۸۳ قانون مالیاتهای مستقیم شامل کمک هزینه مهد کودک، یارانه غذا، ایاب و ذهاب، هزینه مسکن، کمک هزینه ورزش و کمک هزینه تلفن همراه مشمول مالیات میباشند. بنابراین در سال مذکور کمک هزینه مسکن (حق مسکن) از مصادیق موارد عدم شمول مورد اشاره در بند (۱) بخشنامه یاد شده میباشد.

خاطرنشان میگردد، مصادیق عدم شمول که در بخشنامه به آن اشاره شده است، صرفاً پرداختهای مربوط به پوشش هزینههایی است که بر عهده کارفرما میباشد.

ضمناً، مقررات جزء (۵) بند (الف) تبصره (۱۲) قانون بودجه سال ۱۴۰2 کل کشور مانع از اعمال موارد عدم شمول مالیات که بر اساس مقررات دیگری پیشبینی شده است، نخواهد بود.

ب- به موجب بند (۶) ماده ۹۱ قانون مالیاتهای مستقیم، هزینه سفر و فوقالعاده مسافرت مربوط به شغل از پرداخت مالیات معاف میباشد.

سقف مالیات بر حقوق 1402

در قانون مالیاتی حقوق امسال برای حقوق کارمندان در هر میزان و بازه وجه دریافتی به عنوان حقوق میزان مشخصی و ضریب مشخصی تعین شده است اما کارگرانی که میزان درامد ماهانه آن ها تا 10میلیون تومان باشد دارای معافیت از مالیات بر حقوق هستند.

همچنین سقف معافیت سالانه مالیاتی کارکنان دولت در سال 1402، 120.000.000 تومان تعیین شد. به این ترتیب، نرخ مالیات بر درآمد حقوق کارکنان دولتی و غیردولتی اعم از حقوق و مزایای مستمر و غیرمستمر و همچنین سایر پرداختیها و کارانه به استثنای عیدی پایان سال از مبلغ 10.000.000 تومان متغیر است. این نرخ مالیات بر اساس مازاد درآمد درصد افزایش زیر را خواهد داشت:

- نسبت به مازاد ۱۲۰میلیون تومان تا سقف ۱۶۸ میلیون تومان در سال، ۱۰ درصد مالیات (۱۰%)

- نسبت به مازاد ۱۶۸ میلیون تومان تا ۲۷۶ میلیون تومان در سال، ۱۵ درصد مالیات (۱۵%)

- نسبت به مازاد ۲۷۶ تا ۴۰۸ میلیون تومان در سال، ۲۰ درصد مالیات (۲۰%)

- نسبت به مازاد ۴۰۸ میلیون تومان به بالا در یک سال، ۳۰ درصد مالیات (۳۰%)

نکته: سازمان مالیاتی بر اساس بخشنامه شماره 200/99/58 مورخ 99/8/14 وجوهی که بابت بن کارگری، حق مسکن، حق اولاد و سایر مزایای شاغل پرداخت میشود، از پرداخت مالیات معاف نموده بود؛ اما در پاسخ به این پرسش که آیا بن کارگری و حق مسکن در سال 1402 مشمول معافیت مالیاتی هستند؟ باید بگوییم: مطابق بند فوق از احکام بودجه 1402، موارد فوق اعم از حق شغل و حق شاغل و سایر موارد مذکور مشمول پرداخت مالیات هستند.

موارد مشمول بیمه و مالیات کدامند؟

طبق ماده 85 قانون مالیاتهای مستقیم در سال 1402 سقف معافیت مالیاتی مبلغ 120,000,000 میلیون تومان به صورت سالانه تعیین شده است. تمام پرداختیهای نقدی و غیر نقدی که به کارمندان و کارگران تعلق بگیرد و به طور رسمی در فیش آنها ثبت شود باعث میشود کارمندان مشمول حقوق و بیمه شوند. مانند حق ایاب و ذهاب، حق غذا، سرپرستی، هزینه تلفن و . . به غیر از معافیتهای مالیات حقوق 1402 که در بالا ذکر شد.

این موارد به دلیل آن که توسط کارشناسان موسسه حسابرسی تامین اجتماعی مورد حسابرسی بیمه قرار میگیرند بسیار از اهمیت برخوردار هستند. خوب است توجه داشته باشید که سقف مزایای مشمول بیمه در هر سال ۷ برابر حداقل حقوق اعلام شده در همان سال است و در صورتی که میزان آن بیشتر باشد افراد از پرداخت بیمه معاف میشوند.

بیمه تامین اجتماعی چیست؟ حق بیمه تامین اجتماعی چگونه پرداخت میشود؟

سازمان تامین اجتماعی به عنوان قدیمی ترین و بزرگترین سازمان بیمه ای کشور است که وظیفه پوشش اجباری بیمه کارگران، حقوق بگیران و پوشش اختیاری صاحبان مشاغل آزاد را بر عهده داد. بیمه تامین اجتماعی اصلی ترین وظیفه سازمان تامین اجتماعی به حساب میآید. هدف بیمه تامین اجتماعی پوشش نیروی کار کشور تامین آنها در مقابل بیماری، از کار افتادگی و بازنشستگی است. استانداردهای این بیمه بر اساس استانداردهای سازمانهای بین المللی تامین اجتماعی مانند سازمان بین المللی کار تدوین میشود. در بیمه تامین اجتماعی ایران، حق بیمه تامین اجتماعی با مشارکت دولت، کارفرما و شخص بیمه شده پرداخت میشود.

با استفاده از نرم افزار محاسبه حقوق و دستمزد میتوانید حق بیمه پرداختی را نیز محاسبه کنید.

حق بیمه چطور محاسبه میشود؟

در مشاغل عادی، مجموع نرخ حق بیمه 30 درصد از کل حقوق و دستمزد و مزایاست و این 30 درصد شامل موارد زیر است:

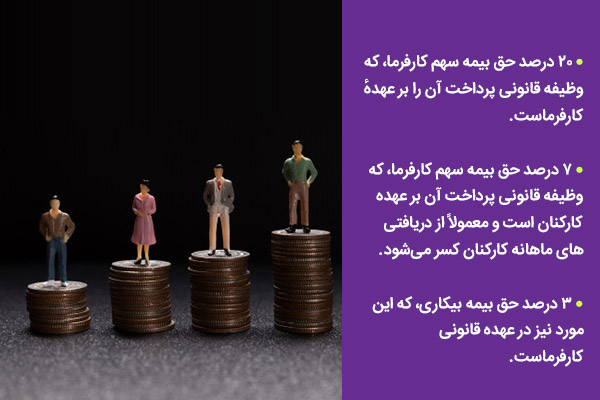

- ۲۰ درصد حق بیمه سهم کارفرما، که وظیفه قانونی پرداخت آن را بر عهدهٔ کارفرماست.

- ۷ درصد حق بیمه سهم کارفرما، که وظیفه قانونی پرداخت آن بر عهده کارکنان است و معمولاً از دریافتیهای ماهانه کارکنان کسر میشود.

- ۳ درصد حق بیمه بیکاری، که این مورد نیز در عهده قانونی کارفرماست.

آشنایی با حسابداری حقوق و دستمزد اهمیت زیادی در محاسبه حق بیمه دارد. در صورتی که حق بیمه به درستی محاسبه نشود میتواند مشکلات و مجازاتهای زیادی را به همراه داشته باشد.

حق بیمه اختیاری چیست و چگونه محاسبه میشود؟

بیمه اختیاری یکی از انواع بیمه خویش فرما است که مربوط به افرادی است که تحت پوشش بیمه خاصی نیستند و مستقیما با عقد قرار داد با سازمان تحت پوشش قرار میگیرند. حق بیمه اختیاری شامل 27 درصد حقوق توافق شده را شامل میشود. علاوه بر این 27 درصد، دولت نیز 3 درصد از حق بیمه خویش فرما را طبق قانون تامین اجتماعی پرداخت میکند.

مثال: حداقل دستمزد روزانه در سال 1401 مبلغ ۱.۳۹۳.۲۵۰ ریال است.

پس حداقل دستمزد ماهانه برای ماههای 31 روزه برابر است با:

۱.۳۹۳.۲۵۰×31= 43.190.750

و مبلغ 8.500.000 ریال بن خواربار و 5.500.000 ریال حق مسکن نیز به مبلغ فوق اضافه میشود که سرجمع مبالغ فوق میشود:

(43.190.750+8.500.000+ 5.500.000) = 57.190.750

| حق بیمه سهم کارفرما به میزان ۲۳ درصد از مبلغ فوق و برابر است با: ۱۳.۱۵۳.۸۷۲ ریال. |

| حق بیمه سهم کارکنان به میزان ۷ درصد از مبلغ بالا و برابر است با: ۴.۰۰۳.۳۵۲ ریال. |

درصورتیکه کارفرما مبالغ دیگری نیز به کارمند پرداخت کند که مشمول کسر حق بیمه باشد، این مبالغ نیز به مبالغ فوق افزوده میشود و در محاسبات لحاظ خواهد شد. حسابداران از نرم افزار حسابداری خدماتی برای محاسبه معافیتهای حق پرداخت انواع بیمه استفاده میکنند.

سیستم حقوق و دستمزد

محاسبه و پرداخت حقوق و مزایای کارکنان یکی از مهمترین و در عین حال زمان برترین محاسبات بخشهای مالی و اداری هر شرکتی است.

این سیستم به شما کمک میکند که

- اطلاعات کارکنانتان را ثبت کنید

- دیسکتهای قانونی بیمه و مالیات را با فرمتهای مورد پذیرش بیمه تامین اجتماعی و دارایی مطابق با آخرین تغییرات قانونی تهیه نمایید

- مالیات حقوق را به چهار روش محاسبه کنید

- سیستم حقوق و دستمزد را به سیستم ورود و خروج کارکنان وصل کنید

- دیسکت پرداخت حقوق برای تمامی بانکها را تهیه نمایید

- اقساط ماهانه، مانده وام و خالص پرداختی حقوق کارکنانتان را پس از انجام محاسبات به آنها اطلاع دهید.

سیستم حسابداری

سیستم حسابداری سپیدار کمک میکند با بستن خودکار حسابهای سود و زیان و صدور سند اختتامیه و افتتاحیه، عملیات پایان سال مالی را به سادگی انجام دهید.

این سیستم به شما کمک میکند که

- درج انواع کدینگ پیش فرض بازرگانی، تولیدی، خدماتی و پیمانکاری

- ثبت دفاتر قانونی به ساده ترین روش ممکن

- عملیات پر حجم پایان سال مالی به شکل خودکار

- گزارش گردش حساب و مانده حساب در تمامی سطوح، به تفکیک دلخواه

- پیوست ضمائم به اسناد حسابداری

- تبدیل ارزهای مختلف به ارز پایه در عملیات تجاری و صدور سند تسعیر ارز

- اطلاع از ویرایش یا حذف اسناد حسابداری از طریق پیامک

مزایای غیر مشمول مالیات – این مزایا مشمول مالیات نیستند!

- فوقالعاده مأموریت در صورتی که مرتبط با فعالیت شرکت و ۵۰ کیلومتر از محل اصلی شرکت دور و یا ناچار به توقف شبانه جهت انجام کار موقت باشد.

- سنوات خدمت کارکنان

- دوهفتم بیمه سهم کارگر

- وجوه پرداختی بابت فوت، بازنشستگی، ازکارافتادگی، استعفای کارگر

- وجوه پرداختی بابت حقوق ایّام مرخصی استفادهنشده حقوقبگیران

- یک دوازدهم عیدی

- دو دوازدهم مزایای غیر نقدی پرداختی به کارکنان

- وجوه حاصل از بیمه بابت جبران خسارت بدنی و معالجه و امثال آن

- پنجاهدرصد مالیات حقوق کارکنان شاغل در مناطق کمتر توسعهیافته

- وجوهی که کارفرما بابت هزینه معالجه کارکنان خود یا افراد تحت تکفل آنها مستقیماً یا بهوسیله حقوقبگیر به پزشک یا بیمارستان به استناد اسناد و مدارک مثبته پرداخت کند.

- صد درصد حقوق کارکنان شاغل در مناطق آزاد تجاری

ذخایر حق بیمه چیست؟ آیا وجوه پرداختی بابت بازنشستگی مشمول مالیات میشوند؟

ذخایر حق بیمه شامل حق بیمههای دریافتی توسط بیمه کننده میشود که در آینده از محل آن هزینههای بیمه ای فرد بیمه شده پرداخت خواهد شد. برای مثال یک کارمند برای 30 سال حق بیمه صادره را میپردازد و این تمام این بیمههای پرداخت شده به عنوان ذخیره بیمه در نظر گرفته میشود. ذخیره بیمه، حق بیمه عاید نشده نیز میگویند. یکی از انواع ذخایر حق بیمه، ذخیره حق بیمه فنی است. از ذخایر حق بیمه برای پرداخت حقوق بازنشستگی استفاده میشود. طبق قانون وجوه پرداختی بابت بازنشستگی مشمول مالیات نیستند و مالیات ندارند.

هزینههای درمانی کارکنان از موارد معاف از مالیات حقوق است!

توجه: مالیات هزینههای درمانی قابل کسر توسط کارفرما نیست و حقوقبگیر در صورتیکه چنین مبلغی از وی کسر شده باشد، باید بهعنوان یک مؤدی حقیقی مطابق ماده 87 قانون مالیاتهای مستقیم درخواست استرداد اضافه پرداختی بابت مالیات حقوقش را (در صورت وجود) کتباً مطالبه نماید.

توجه: مرجع اقدام در خصوص کسر هزینههای درمانی و مراقبت و توانبخشی معلولان و بیماران خاص و صعبالعلاج، پرداختی توسط حقوقبگیران بابت معالجه خود و افراد تحت تکفل آنان، اداره امور مالیاتی محل دریافت مالیات بردرآمد حقوق آنان خواهد بود و حقوقبگیران میتوانند پس از پایان سال انجام هزینه با ارائه نسخ اصلی گواهی و اسناد و مدارک تأییدشده مربوط به هزینههای مذکور در یک سال مالیاتی از اداره امور مالیاتی ذیربط درخواست استفاده از تسهیلات مقرر در ماده 137 را بنمایند. (استنباط شده از بند 4 بخشنامه شماره 19418/4385/211 مورخ 1383/11/07 سازمان امور مالیاتی کشور)

آیا حق ماموریت از موارد مشمول مالیات است؟

حق مأموریت نکتهی بسیار مهمی است که در قانون به آن اشاره شده است. در بند 6 ماده 91 ق.م.م صریحا گفته شده “هزینه سفر و فوقالعاده مسافرت مربوط به شغل” از مالیات معاف است. اگر دقت کنید دقیقا در این بند از کلمه فوقالعاده و بعد از آن از کلمه مربوط به شغل استفاده شده است. هرجا در قانون کار که سخن از فوق العاده آمده یعنی مزایایی بابت شغل مانند فوقالعاده اضافه کار، فوق العاده نوبت کاری. اینجا هم قانونگذار صریحا گفته است فوق العاده مسافرت که دقیقا معادل فارسی آن میشود همان حق ماموریت.

مثل حق شیفت که معادل فوق العاده نوبت کاری است. در ادامه قانونگذار به مربوط به شغل اشاره کرده است. بر طبق ماده ۳۶ قانون کار مربوط به شغل یعنی مزایایی که به خاطر شرایط شغلی به کارمند پرداخت میشود مانند حق جذب، حق بدی آب و هوا. بنابراین مربوط به شغل یعنی پولی که بابت رفتن کارمند به ماموریت از طرف شرکت پرداخت میشود.

آیا حق اولاد مشمول بیمه است؟ حق اولاد مشمول مالیات میشود؟

یکی از سوالات پرتکراری که در زمینه موارد معافیت از بیمه برای بسیاری از افراد به وجود آمده است مسئله حق اولاد است. براساس قانون حق اولاد مشمول بیمه نیست. با این وجود، در صورتی که حق اولاد در فیش حقوق کارمند پرداخت شود، حق اولاد مشمول مالیات است. شرکتها در هنگام ارسال لیست مالیات حقوق باید به این نکته توجه داشته باشند.

آیا حقوق بازنشستگان مشمول مالیات است؟

سوال دیگری که در خصوص مالیات بر حقوق مطرح است این مورد است که آیا درامد بازنشستگان شامل موارد معاف از مالیات است یا خیر. در این صورت باید بدانید که حقوق بازنشستگان معاف از مالیات است اما در صورتی که فرد بازنشسته در یک ارگان دیگر مشغول فعالیت باشد و این فعالیت به ثبت رسیده باشد حقوقی که از طرف نهادی که بازنشستگی آن به ثبت رسیده مشمول مالیات می شود.

آیا حق مسکن مشمول بیمه است؟

با توجه به بخشنامه شماره ۴۶۶/۹۹/۱۰۰۰ مورخ ۲۷/۱/۱۳۹۹ سازمان تأمین اجتماعی، کمک هزینه مسکن کارگران مشمول کسر حق بیمه است.

در این بخشنامه آمده است: «کارفرمایان ذی ربط میبایست … به هنگام تنظیم صورت مزد مزایا نسبت به درج مبلغ یاد شده به همراه سایر اقلام مشول کسر حق بیمه از جمله پایه سنواتی، حق مسکن و خواروبار در ایام اشتغال و … در ستونهای مربوطه و کسر حق بیمه متعلقه و پرداخت آن به شعبه ذیربط اقدام نمایند.» همچنین همانهطور که گفتیم هر گونه درامد و مزایا که در فیش حقوقی کارمند ذکر شود شامل موارد مشمول مالیات بر حقوق هستند. بنابراین حق مسکن نیز شامل مالیات بر حقوق و بیمه است.

آیا به سنوات مالیات تعلق میگیرد؟

سنوات خدمت معمولا دارای ابهام برای برخی از کارفرمایان است. حق سنوات، در صورتیکه در پایان اشتغال و بهمیزان تعیین شده در قانون (یکماه حقوق) پرداخت شود، از پرداخت مالیات معاف است. همچنین حق سنوات مشمول کسر و پرداخت حقبیمه نیست. یکی از تخلفهای کارفرمایان در این موضوع، کسر نمودن مبلغی از سنوات تحت عنوان مالیات بر درآمد است که هیچ مستند قانونی ندارد و قانونا تخلف محسوب میشود.

با توجه به اصلاحات صورت گرفته در بند ۵ ماده ۹۱ دیگر جای هیچ ابهامی برای معاف بودن حق سنوات سالانه از مالیات وجود نخواهد داشت . با وجود اینکه اجرای قانون جدید از سال ۹۵ عنوان شده است اما مطابق قانون سابق نیز استدالال کارفرمایان بسیار ضعیف و غیر مستند و خلاف اصول و موازین حقوقی عمومی و حقوق کار بود. اما با اصلاح بند ۵ ماده ۹۱ قانون مالیاتهای مستقیم کارفرمایان موظفند که بدون کسر مبلغی به عنوان مالیات حق سنوات سالانه کارگران را پرداخت نماید.

آیا عیدی مشمول بیمه و مالیات است؟

عیدی مشمول بیمه نیست اما در مورد مالیات شروطی دارد. طبق قانون، عیدی یا همان پاداش در صورتی که در چهارچوب تعیین شده توسط قانون کار باشد (۳ برابر حداقل حقوق آن سال) از پرداخت حق بیمه معاف خواهد بود. البته به شرطی که از یک دوازدهم معافیت سالانه کمتر باشد از پرداخت مالیات نیز معاف خواهد بود. اگر صاحب فروشگاه هستید میتوانید با استفاده از نرم افزار فروشگاهی سپیدار سیستم به سادگی عیدیهای پرداخت شده به کارکنان را محاسبه و ثبت کنید.

حق بیمه صادره چیست؟ چه تاثیری در مالیات بیمه دارد؟

حق بیمه صادره هزینه ای است که شرکت بیمه کننده برای بیمه کردن افراد دریافت میکند. حق صادره بیمه بر اساس نوع بیمه متغیر است. هر یک از شرکتهای بیمه ای بر اساس خدماتی که ارائه میکند، حق بیمه دریافت مینماید.

حق بیمه معوقه چیست؟ آیا مشمول بیمه و مالیات میشود؟

زمانی که کارفرما از پرداخت حق بیمه یا بیمه کردن کارمندان خود شانه خالی، سازمان تامین اجتماعی با محاسبه حق بیمه معوقه کارفرما را مجبور به پرداخت حق بیمه مینماید. تامین اجتماعی برای محاسبه حق بیمه معوقه، ۳۰ درصد دستمزد فعلی کارمند یا کاگر را در نظر میگیرد و حق بیمه را به تعداد ماههای پرداخت نشده وصول مینماید. حق بیمه معوقه نیز یکی از موارد مشمول بیمه و مالیات است که باید توسط کارفرما پرداخت شود. با استفاده از نرم افزار حسابداری تحت وب در هر زمان و مکان به سیستم حسابداری خود دسترسی داشته باشید و با محاسبه حق بیمه بر اساس آخرین به روز رسانی های قانونی از جریمه و پرداخت هزینه های اضافی جلوگیری کنید.

فعالیتهای مشمول معافیت حق بیمه سهم کارفرما

برخی از کارگاهها که در حال حاضر تعداد آنها به ۳۸ صنف میرسد و با توجه به قانون معافیت حق بیمه سهم کارفرما از معافیت حق بیمه سهم کارفرما تا میزان ۵ نفر کارگر برخوردارند. فهرست آن در ذیل آورده شده و شرایط آن با توجه به مصوبات هیات وزیران مشخص شده است و درصورتیکه لیست دستمزد و حق بیمه مربوطه را در مهلت مقرر به سازمان تسلیم و پرداخت نمایند، از پرداخت حق بیمه سهم کارفرما تا میزان ۵ نفر کارگر معاف هستند و حق بیمه سهم کارفرمای اینگونه کارگاهها را دولت پرداخت مینماید.

فعالیتهای تولیدی، صنعتی و فنی ذیل مشمول معافیت حق بیمه سهم کارفرما تا میزان ۵ نفر کارگر میباشند:

- آلومینیومسازی و خمکاری

- اطاقسازی ماشین

- آهنگری، فلز تراشی (قطعهسازی)، حلبیسازی، تراشکاری

- انواع بافندگی

- پرورش ماهی

- پرورش و نگهداری دام و ماکیان

- ساخت و تعمیرات انواع پمپ آب

- تولید گازهای صنعتی و طبی و وسایل آتشنشانی

- ترازو، قپان و باسکول سازی

- تولیدکنندگان تابلوهای فشار ضعیف و قوی برق

- شرکتهای تعاونی تولیدی وابسته به ارگانهای دولتی نظیر مرکز گسترش خدمات تولیدی و عمرانی کشور که فعالیتهای آنها جنبه تولیدی، صنعتی و فنی دارد.

- چاقوسازی

- تولید انواع چراغ خوراکپزی

- چاپخانه شامل: چاپ، حروفچینی، گراور سازی، کلیشه سازی، لیتوگرافی و انواع صحافی

- خبازی

- انواع دوزندگی (به غیر از کلاه دوزی، چادردوزی، لحافدوزی، دوزندگی اتومبیل)

- درب و پنجره سازی

- ریختهگری

- سراجی شامل: کیف و چمدان و کمر بندسازی و ساک

- سماورسازی

- صابونپزی

- کارگاههای صنایعدستی

- کارگاههای صنایع روستایی که فعالیت آنها جنبه تولیدی، صنعتی و فنی داشته باشد

- فخاری

- قالبزنی

- تولیدکنندگان قفل

- کاشی سازی و سرامیکسازی

- تولید کفش (کفاشی)

- ساخت و تولید انواع مخازن

- موزاییکسازی – بلوک سازی

- سازندگان میز و صندلی، کمد، قفسه، کابینت آشپزخانه

- ساخت و تولید انواع ماشینآلات کشاورزی و وسایل و ادوات مربوطه و تعمیرات آنها

- معادن سطح الارضی که جنبه کارگاهی دارند

- نمدمالی

- یخدان سازی

- شرکتها و اتحادیههای تعاونی روستایی و کشاورزی که جنبه تولیدی، صنعتی و فنی داشته باشند و واحدهای تولیدی کشاورزی

- ناشرین و مؤسسات انتشاراتی

- کارکنان شناورهای باری و صیادی در استانهای جنوب کشور

حق بیمه قابل تعدیل چیست؟ آیا تعدیل در محاسبه حق بیمه تاثیر میگذارد؟

در بیمه نامههای بلند مدت که مدت بیمه چندساله است (مانند بیمه عمر) بیمه گذار از تعدیل استفاده میکند. با اینکه ارزش خدمات (مانند سرمایه عمر) در سالهای بعد ممکن است از سال اول بیشتر باشد، اما مبلغ بیمه معمولا طبق قرارداد اولیه ثابت میماند. برای اینکه در صورت بروز هر گونه حادثه ای، خسارت بر اساس ارزش روز پرداخت شود، معمولا مبلغی بین ۱۰ تا ۳۰ درصد به عنوان تعدیل در بیمه قرار میگیرد. حق بیمه قابل تعدیل براساس درصد تعدیل انتخاب شده در آینده افزایش پیدا میکند. محاسبه حق بیمه تعدیل شده مشابه حق بیمه ثابت است و تنها درصد انتخاب شده در آن اعمال میشود.

نظر شما