گفت و گوی «صفحه اقتصاد» با مصطفی جعفری؛ تحلیلگر بازارهای مالی

تفاوت افراد آماتور با افراد حرفه ای در بازارهای داخلی و بین المللی

در گفتگوی اختصاصی «صفحه اقتصاد» با مصطفی جعفری - تحلیلگر بازارهای مالی- وضعیت بازارهای داخلی و جهانی در سال های اخیر و نوع معامله گری

صفحه اقتصاد - در اقتصاد کشور ما، بازارهای مختلف مالی از قبیل بورس ، طلا و سکه، مسکن، خودرو، ارز، بازار پولی (بانک) و اوراق بدهی، وجود دارد و در حوزه جهانی نیز، بازارهای مختلفی از جمله فارکس، بورس های بین المللی و ارزهای دیجیتال وجود دارد که دایره معامله گران آنها به شدت زیاد شده و رقابت های به طور جدی و با سودها و زیان های کلان و خیره کننده و بدون حمایت دولت ها در حال انجام است.

در گفتگوی اختصاصی « صفحه اقتصاد » با مصطفی جعفری - تحلیلگر بازارهای مالی - وضعیت بازارهای داخلی و جهانی در سال های اخیر و نوع معامله گری متفاوت افراد حرفه ای و شرکت های حقوقی از یک طرف و افراد آماتور از طرف دیگر، بررسی شده است.

*****

*در سال های اخیر، تورم در حد بالایی هست و نرخ تورم از حالت تک رقمی و در حد 9 درصد سال های 1395 و 1396، طبق اعلام مرکز آماری ایران به بالای 40 درصد فعلی رسیده است. از طرف دیگر، تحریم ها علیه کشور ما اجرایی شده و آینده چندان قابل پیش بینی نیست.

در سال های گذشته، بازارهای مختلفی در داخل کشور مورد توجه قرار گرفت و افراد مختلف وارد این بازارها شدند. بعضی افراد در این بازارها ضرر کردند و بعضی بازارها هنوز رونق دارد. جنابعالی به عنوان صاحب نظر در حوزه بازارهای مالی، در حال حاضر، وضع بازارهای مختلف داخلی و جهانی را چگونه می بینید؟

-در ارتباط با بازارهای مالی داخلی و خارجی باید بگویم که در حوزه بازار داخلی، بورس تقریباً ثبات خودش را از دست داده و از وقتی که دولت در بورس مداخله کرد، شفاف و قابل اعتماد نیست. به همین دلیل، افراد زیادی برای سود گرفتن، به بازارهای خارجی مراجعه و کوچ کردند.

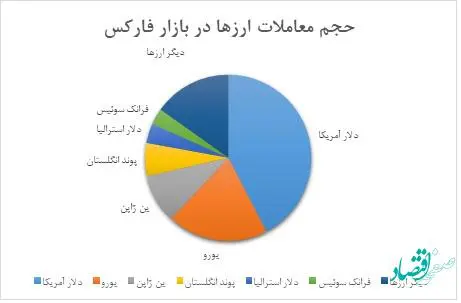

با ثبات ترین بازار در بازارهای مالی خارجی، دقیقاً بازار فارکس است چون از همه بازارها قدیمی تر بوده و بیش تر قابل اعتماد است. در بازار فارکس، پول ها یا ارزهای مختلف کشورها رد و بدل شده و معامله می شود. بازار فارکس، مثل بازار ارزهای دیجیتال نیست که نوسانات قیمتی زیادی داشته باشد. به همین دلیل، می توانیم برای سود گرفتن، بیش تر بر بازار فارکس حساب کنیم.

بازارهای مالی داخلی و خارجی

*در بازار داخلی، سرمایه های خُرد یا سرگردان در هر دوره به سمت یک بازار می رود. یک بار سرمایه های سرگردان به سمت بازار خودرو می رود و یک بار هم به سمت بازار ارز و همین طور بازار طلا و سکه یا بازار مسکن.

سرمایه هایی که به سمت این بازارها رفته اند، چه سرنوشتی پیدا کرده اند و احیاناً سرمایه گذاران خُرد و معامله گران چه وضعی دارند و آیا از ورود به این بازارها رضایت دارند؟

-بازارهای داخلی شامل طلا و سکه، مسکن، خودرو و بورس است. البته خودرو، به یک کالای سرمایه ای تبدیل شده ولی خودرو، یک کالای مصرفی بوده و نباید برای سرمایه گذاری انتخاب شود.

فردی که می خواهد در بازار داخلی کار کند، باید دوره های تناوب بازارها یا سیکل های بازار و شامل روندهای صعودی و نزولی را بداند. یک فرد معامله گر که می خواهد در بازارهای مالی، معامله کند و کسب سود کند، باید بداند چه بازاری رونق دارد و بعداً چه زمانی، پول خودش را از بازار خارج کند و به بازار دیگر ببرد. اگر فردی، این نوع مسائل را در مورد بازارهای مالی بداند، می تواند سود کسب کند.

*افراد آماتور، معمولاً تجربه ای در بازارهای مالی ندارند و در طرف مقابل، شرکت های سرمایه گذاری یا فعالان بازارهای مالی قرار دارند که تجربه زیادی داشته و حرفه ای هستند و آماتور نیستند.

این دو نوع معامله گر، دو دنیای متفاوت دارند و افراد و شرکت های حرفه ای، از وجود افراد آماتور سود می برند. جنابعالی تفاوت بین آمارتورها و حرفه ای ها را در چه مواردی می دانید و چه نکاتی را به عنوان نکات متمایز کننده، می توانید مطرح کنید؟

-من به افراد آماتور پیشنهاد می کنم که قبل از هر کاری، آموزش بازارهای مختلف را ببینند. بعد از این که این افراد آموزش دیدند، برای شروع کار و به غیر از این که خودشان می توانند به طور مستقیم وارد بازارهای مالی شوند، می توانند پول خودشان را به صندوق های سرمایه گذاری بدهند تا آنها سبدگردانی کنند.

هر فرد به نسبتی که سرمایه دارد، می تواند سهام این نوع صندوق ها را بخرد. افراد آماتور می توانند به این شکل، ریسک خودشان را پایین بیاورند و سرمایه خودشان را مدیریت کنند.

از طرف دیگر، شرکت های سرمایه گذاری یا آدم های حرفه ای، مسلم است که سال ها در بازارهای مالی حضور داشته اند و خودشان دوره های تناوب بازارها را می دانند. فرض کنید افراد معامله گر، اول باید پول خودشان را به بورس ببرند و وقتی قیمت سهام افزایش پیدا می کند، باید پول خودشان را به بازار خودرو ببرند.

همچنین بازار ملک و بازار طلا وجود دارد، ولی ترتیب خاصی برای سرمایه گذاری وجود ندارد، اما افراد حرفه ای می دانند چه کار کنند. در حالی که افراد آماتور، باید اول آموزش ببینند و با صندوق های سرمایه گذاری کار کنند تا متوجه دوره های تناوب بازارها شوند و بدانند که پول خودشان را از چه بازاری به بازار دیگر ببرند.

*جدا از فعالیت شرکت ها و صندوق های سرمایه گذاری، آیا افراد حرفه ای در بازارهای مختلف از جمله بورس و ارزهای دیجیتال، به نحو مطلوب سود می کنند یا این که احیاناً دچار ضرر هم شده اند؟

-در همین بازار نزولی که در بازار بورس وجود دارد، افراد زیادی در حال کسب سود هستند.

*یعنی در همین شرایطی که افراد زیادی نسبت به وضعیت بورس انتقاد و اعتراض می کنند، برخی افراد هستند که نوسان گیری کرده و کسب درآمد دارند؟

-بلهف همین طور است. تعداد زیادی از افراد حرفه ای بازار، در رسانه هایی که دارند سودهای خودشان را نشان می دهند.

*آیا تعداد سود کنندگان زیاد بوده و حرف هایی که برخی افراد در مورد سودهای زیاد خودشان می زنند قابل استناد است؟

-بالاخره ما از طریق رسانه هایی که این افراد دارند، تجربیات و معاملات آنها را پیگیری می کنیم. این افراد، خودشان می گویند چه زمانی خرید کرده اند و در کجا فروخته و سود کرده اند.

*افراد آماتور که حرفه ای نیستند و آموزش خاصی ندیده اند، چه ویژگی هایی دارند و از نظر روان شناسی بازار، اِشکالات این افراد در زمان معامله کردن چه چیزهایی است که احتمالاً دچار ضرر زیادی هم می شوند؟

-مشخصه افراد آماتور این است که در جای درست، وارد بازار نمی شوند. اساساً بازار، نوسانات زیادی دارد و افراد آماتور، گاهی اوقات سود کرده و گاهی اوقات هم ضرر می کنند. موقعی که افراد آماتور ضرر می کنند، ناامید می شوند و وقتی ضررشان بیش تر می شود، می خواهند اقدام به فروش کنند و از بازار خارج شوند.

وقتی افراد آماتور، اقدام به فروش می کنند و از بازار خارج می شوند، ممکن است بازار تغییر روند بدهد و این نوع افراد، بعداً می گویند ای کاش نمی فروختیم و از بازار خارج نمی شدیم. یک منحنی تحت عنوان «منحنی ترس و طمع» وجود دارد که حالت های مختلف افراد را در زمان معامله کردن تبیین می کند.

در مجموع، آدم های آماتور در جای درست معامله نمی کنند و برای معاملات خودشان هدف ندارند که در کجا و چقدر سود بگیرند، یا اگر سود گرفتند چه زمانی از بازار خارج شوند. از طرفی، افراد آماتور مدیریت سرمایه را رعایت نمی کنند. اگر افراد آماتور، مدیریت سرمایه را رعایت کنند و حتی علم ترید را هم نداشته باشند یعنی شانسی معامله کنند و فقط حد سود و حد ضرر را رعایت کنند، می توانند سود کسب کنند.

افراد آماتور، نمی دانند حد ضرر را در چه قیمتی بگذارند و نمی دانند چقدر معامله در ضرر برود، از بازار خارج شوند. بحث روانشناسی نیز اهمیت دارد و متاسفانه افراد آماتور، در مورد خودشان هم شناخت ندارند. افراد آماتور نمی دانند چقدر ضرر را می توانند تحمل کنند و وقتی در ضرر هستند، آستانه صبرشان چقدر است.

*مدیریت سرمایه یک مهارت بوده و در چارچوب مدیریت سرمایه، بحث این است که مال و دارایی موجود حداقل کمتر نشود. در این زمینه، آیا آموزش هایی که در کشور ارائه می شود، چشمگیر و قابل استناد هستند یا این که صرفاً برخی نکات مطرح می شوند و به معنای واقعی کاربردی نیستند؟

-آموزش های مختلفی در حوزه مدیریت سرمایه ارائه می شود، ولی بعضی آموزش ها که ارائه می شوند و من دیده ام، خیلی خوب هستند. به همین دلیل، به این نوع آموزش ها می شود برای مدیریت سرمایه استناد کرد. حتی برای مدرسان این حوزه، جدول هایی با نرم افزار اِکسل تهیه کرده اند و می گویند با چقدر سرمایه، باید چقدر معامله انجام داد.

*شرایط فعلی اقتصاد کشور ما، شرایط عادی و نُرمال نیست و یک وضعیت متلاطم وجود دارد. افراد مختلف هم سعی می کنند ارزش دارایی و پول خودشان را حفظ کنند. در همین وضعیت موجود، همان اطلاعاتی که در جامعه ما انتشار پیدا می کند، معمولاً ترجمه ای است.

آیا افراد آماتور، می توانند در معاملات خودشان با استفاده از این نوع اطلاعات موفق شوند و آیا اساساً اگر افراد آماتور، سرمایه های خودشان را به صندوق های سرمایه گذاری بدهند، در وضعیت فعلی، استراتژی بهتری برای حفظ سرمایه اولیه و اصلی هست یا نه؟

-این موضوع بستگی به فرد سرمایه گذار دارد و بستگی به این دارد که فرد سرمایه گذار می خواهد چقدر سرمایه وارد بازار می کند. در بازارهای مالی خارجی، حتی با 100 دلار هم می شود معامله انجام داد و اگر فردی بتواند با 100 دلار کار کند، سودش بیش از آن چیزی است که این 100 دلار را به یک صندوق سرمایه گذاری تحویل بدهد.

البته سود صندوق های سرمایه گذاری، در حد نرخ سود بانکی است و سودی که این صندوق های سرمایه گذاری به سهامداران خودشان پرداخت می کنند، چشمگیر نیست. بنابراین، اگر شخص سرمایه گذار بتواند معامله کند، سود بیش تری می تواند کسب کند.

*صندوق های سرمایه گذاری انواع مختلفی دارند و یک نوع آنها فقط سرمایه گذاری با درآمد ثابت است. این نوع صندوق ها در حد نرخ سود بانکی، سود به سهامداران خودشان می دهند. آیا بقیه صندوق های سرمایه گذاری که نرخ ثابتی را اعلام نمی کنند با نیروهای متخصصی که دارند، سود بیش تر از نرخ سود بانکی به سرمایه گذاران خودشان پرداخت کنند؟

-برخی صندوق های سرمایه گذاری، صندوق سهامی هستند و برخی هم صندوق های با درآمد ثابت هستند. از طرفی، برخی صندوق های سرمایه گذاری نیز، به شکل مختلط هستند. البته یک سایت اینترنتی وجود دارد که وضعیت صندوق های سرمایه گذاری مختلف را در ایران بررسی می کند.

کسانی که می خواهند در این زمینه اطلاعات کسب کنند، می توانند از این طریق اقدام کنند تا بدانند هر صندوق سرمایه گذاری، چقدر سود می دهد یا چه صندوق هایی اعتبار بیش تری دارند. به هر حال، این نوع اطلاعات وجود دارد و هر فردی، باید بررسی کند که کدام صندوق سرمایه گذاری بهتر است و در همان جا سرمایه گذاری کند.

*یکی از توصیه هایی که در حوزه مدیریت سرمایه مطرح می شود این است که برخی تحلیلگران بازارهای مالی می گویند حداقل یک پنجم یا 20 درصد کل دارایی ها، باید دارایی های نقد شونده باشد و این دارایی ها بتوانند در صورت نیاز به سرعت تبدیل به پول شوند. آیا این نوع توصیه ها برای مدیریت سرمایه و حفظ دارایی خوب بوده و این درصدها برای خرید دارایی های نقد شونده، درصدهای قابل اعتمادی است؟

-معمولاً گفته می شود که در هر معامله نباید بیش از 10 درصد کل سرمایه خودمان را وارد کنیم تا بتوانیم نوسانات قیمتی بازار را تحمل کنیم. از طرفی، اگر در آن معامله ضرر کردیم، باید سرمایه دیگری در دست ما باشد، تا بتوانیم در قیمت بهتری سرمایه گذاری کنیم و ضرر سرمایه گذاری قبلی را جبران کنیم.

ما نباید همه سرمایه خودمان را وارد یک بازار خاص کنیم و باید در بازارهای مختلف سرمایه گذاری کنیم. در مورد مقدار سرمایه ای هم که می خواهیم وارد یک بازار کنیم، باید بگویم که بایستی به صورت پله به پله خرید کنیم. اصولاً در قیمت های مختلف باید اقدام به خرید کنیم و نه این که همه سرمایه وارد شده به یک بازار را صرف خرید در یک قیمت مشخص کنیم. در مجموع، همه چیز به میزان ریسک پذیری سرمایه گذار بستگی دارد.

*در مورد دارایی نقد شونده، برخی تحلیلگران می گویند باید طوری سرمایه گذاری کرد که 20 درصد یا یک پنجم سرمایه، صرف خرید دارایی نقد شونده شود، ولی این دارایی باید ظرف حداکثر 2 ماه و بدون تخفیف به فروش برود.

آیا شما این نوع تقسیم بندی ها را قبول دارید و درست است که 20 درصد از سرمایه صرف خرید دارایی نقد شونده شود و 80 درصد دیگر سرمایه صرف خرید دارایی های غیر نقد شونده شود؟

-این نوع تقسیم بندی ها در مورد مقدار دارایی های نقد شونده، حالت سلیقه ای دارد و مدیریت سرمایه باید بر حسب ریسک پذیری افراد انجام شود. سرمایه گذار باید پول نقد داشته باشد تا در فرصت های مناسب، اقدام به سرمایه گذاری کند.

هر چقدر پول نقد یک سرمایه گذار بیش تر باشد یا دارایی او زودتر نقد شود، به نفع او تمام خواهد شد. برای مثال، می شود 80 درصد سرمایه را صرف خرید دارایی نقد شونده کرد و 20 درصد سرمایه را صرف خرید دارایی بلند مدت مثل مسکن کرد.

*در مجموع و بر حسب اطلاعاتی که جنابعالی دارید یا این نوع افراد را می شناسید، در سال های اخیر افراد آماتور و حرفه ای در بازارهای مختلف چطور عمل کرده اند؟

-با توجه به اطلاعاتی که از افراد مختلف دریافت کرده ام، می توانم بگویم هم برخی افراد حرفه ای در سال های اخیر ضرر کردند و هم آماتورها. البته اکثراً در این بازارها ضرر کردند.

مصطفی جعفری - تحلیلگر بازارهای مالی

*کسانی که در بازارهای مختلف سود کرده اند آیا با استفاده و با اتکا به آموزش ها و مهارت موفق به کسب سوده شده اند یا این که به طور شانسی و تصادفی سود کرده اند؟

-اکثر سرمایه گذاران خُرد که می شناسم و وارد بازار بورس و بازار ارزهای دیجیتال شده بودند، ضرر کردند و البته بدون آموزش هم وارد بازار شده بودند. در بازار ارزهای دیجیتال، همان وضعیت بازار بورس به وجود آمد و برخی افراد، بدون آموزش وارد بازار شده و ضرر کردند.

ورود در بازار طلا و سکه هم ریسک دارد و برخی افراد که وارد این بازار شدند، ضرر کردند. چرا که گاهی اوقات، بازار طلا و سکه حباب قیمتی دارد و نباید وارد آن شد. برخی افراد، از این موضوعات اطلاع ندارند و در نتیجه ضرر می کنند.

بازار خودرو به این صورت است که افراد مختلف، در قرعه کشی شرکت می کنند و اگر برنده شوند از مابه تفاوت قیمت درب کارخانه و قیمت بازار آزاد خودرو استفاده می کنند. برخی اطرافیان را دیده ام که ثبت نام کرده اند و وقتی برنده شوند، ماشین خودشان را در بازار آزاد می فروشند. بازار مسکن هم یک بازار طولانی مدت بوده و باید صبر کنند تا به سود برسند.

نظر شما